这几年,国民收入增长,消费逐步升级,旅游行业也因此成为热点,众多互联网平台在此掘金。OTA行业因此诞生了携程、飞猪、同程艺龙、途牛等知名企业。同时,依托旅游这一天然消费场景,各家OTA平台还相继推出了信贷、保险等金融服务。

不过,市场变化、战略导向等原因,各家平台业绩持续分化:上市OTA平台发布的2019年三季报显示,携程与同程艺龙营业收入和净利都实现了增长,但途牛却营收增加、净亏损扩大。而整个2019年,途牛都深陷亏损的泥淖。同时,在各OTA发力的金融业务上,途牛三季度相关收入也大幅下滑。

作为OTA领域曾经的佼佼者,途牛2006年打着“休闲旅游”概念诞生,2014年成为第四家在美上市OTA 平台,被归为OTA“第一梯队”。但盛名之下,却是途牛常年亏损的窘境:仅2018年三季度实现盈利,上市至今亏损额超过数十亿元。而被途牛视为重点业务的金融业务,收入下滑背后,是途牛仍在旅游产品内隐晦售卖保险。信贷业务上,用户频繁投诉退单难、催收等问题。

旅游不成:亏损颓势难改 落后于携程、同程

如果给2019年的途牛下一个关键词,那恐怕也是“亏损”二字。

2019年第三季度,途牛净亏损为1260万元,2018年同期净利润为2800万元;第二季度,归属于普通股股东的净亏损为1.68亿元,相比去年同期净亏损960万元,净亏损翻倍;第一季度,净亏损为1.48亿元,而上年同期净亏损7160万元,亏损幅度扩大超一倍。

也就是说,2019年前三个季度,途牛累计亏损已超过3亿元。

这还不是途牛颓势的全部。2014年上市以来,其便一直处于亏损状态。据智通财经统计,归母净利润方面,途牛除2018年三季度实现3102万元盈利外,其余季度均处于亏损状态。据可统计数据,2013年至2019年近7年时间内,途牛净利润已累计亏损57.31亿元人民币,归母净利润累计亏损57.07亿元人民币。

从财报上看,途牛三季度出现亏损,主要原因是收入成本暴增。今年第三季度,途牛的营业成本为4.72亿元,同比增长27.0%;运营费用4.373亿元,同比增长10.7%;管理费用为1.385亿元,同比增长12.6%; 销售与市场营销费用2.4亿元,同比增长14.5%,公司称主要由于线下零售店扩张导致相关费用增加。

在解释业绩下滑的原因的时候,途牛CFO辛怡表示,主要是因为经济放缓导致旅游收入预期下降,一些主要目的地如中东、非洲、毛里求斯以及邮轮旅游,中国游客继续出现负增长,上述项目往往具有较高客单价。另外,由于外部因素以及重点金融服务收入出现下降所致。

对于途牛来说,好消息是净收入增加:三季度实现净收入为5.52亿元,相比去年同期增长11.7%。2019年前两季度,该数据都处于同比下滑状态。一季度途牛净收入为4.569亿元,较2018年同期下降4.9%;二季度净收入为5.203亿元,同比下降0.9%

但好景也不长:途牛预计,四季度净收入为4.38亿元至4.62亿元,同比下降2%至7%。

进一步对比同行三季度的表现,可以进一步看出途牛的窘境:而第三季度,携程与同程艺龙净利润均呈现出增长。其中,携程净利润7.93亿元,2018年同期净亏损11亿元;同程艺龙经调整净利为4.19亿元,同比增长33.2%。携程三季度收入为105亿元,同比增长12%;同程艺龙营收20.62亿元,同比增长22.3%。

易观数据发布《2019中国在线旅游市场年度综合分析》也显示,2018年中国在线旅游市场厂商份额的前三名分别为携程、去哪儿、飞猪,途牛暂列第四位。

金融不就:仍隐晦兜售保险 分期退单后仍需还款

旅游作为天然的消费场景,金融业务蕴含了巨大机遇。在此背景下,途牛跟携程、同城艺龙一样,也打出了金融旗号。2015年,途牛就提出 “旅游+金融”的布局。2016年,途牛拆分为旅游度假子公司和金融科技子公司两大板块。因此,途牛主要的收入来源是打包旅游产品收入、金融服务收入、其他收入等。

不过,被途牛给予厚望的“另一条腿”——金融业务,却直接导致了三季度收入下滑和净利润亏损。途牛2019年第三季度,其他收入为1.054亿元人民币(合1470万美元),较2018年同期下降19.2%,而这一下降主要源于金融服务收入和保险服务费收入的下降。而从上文途牛CFO的回应中我们看出,重点金融和保险等收入的下滑,也是公司亏损的诱因。

实际上,目前途牛已经拿下了基金销售、保险经纪、商业保理、融资租赁、小额贷款等金融牌照,并组建了途牛金服,上线了理财、消费金融、保险、企业金融等业务。但目前来看,途牛的金融之路走得不太顺利。

从保险业务上看,途牛依托保险经纪牌照,上线了保险频道,覆盖了旅游险、健康险、意外险、财产险、人寿保险。官网显示,其合作机构有中国平安、中国太平、新华保险、安联保险、中国人寿、中国人保财险、阳光保险、日本财产保险等等。

但除了单独售卖保险,途牛曾还与其他OTA平台一样,热衷于旅游产品中搭售保险产品,并被监管点名。今年10月17日,北京市消费者协会(下称“市消协”)发布互联网消费捆绑搭售问题调查结果,途牛旅游、马蜂窝旅游等5家平台均被发现有捆绑搭售问题,主要问题集中于相关平台涉嫌误导消费者在购买飞机票、景点门票时,购买保险、酒店券等搭售项目。

一个多月后的今天,团团君12月2日下午17:30分试图在途牛旅游下单一款出境游产品,发现直接搭售保险的行为已经消失,但让客户购买保险的方式变得更为“隐晦”。

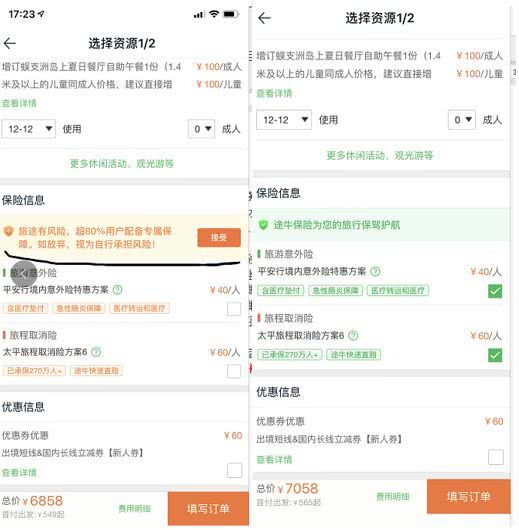

下单页面的保险信息用红色加粗字体显示,“旅途有风险,超80%用户配备专属保险。如放弃,视为自行承担风险!” 。而在点击“接受”按钮之后,全部字体变为绿色,显示“途牛保险为您的旅行保驾护航”,价格则从6858元到了7058元。取消保险选项,则再次回到红色页面。

金融科技专栏作家肥皂表示,途牛上述行为,确实存在一定的“强制”购买保险行为。最为重要的第一点,如果消费者不去购买保险,那么就让消费者自行承担风险。并且,消费者无条件的选择该保险。这样做侵害了消费者的“选择权”。“这就如同,去餐馆吃饭,不买筷子不让吃是一个道理。”

西南财经大学普惠金融与智能金融研究中心副主任陈文则表示,“这种的话算是提醒,算是诱导去购买这种保险,但不能说强行绑定”。

而北京市消协通报中,也提到了这类“隐晦”的现象,称近半被调查者认为《电子商务法》实施后捆绑搭售依然存在,但比以前更隐蔽了。本次体验调查中,少数企业虽然设置了可供选择或取消选项,仍通过模糊选项、模糊语言等方式误导消费者购买其捆绑搭售的商品或服务。

除了保险业务,途牛的重点金融业务还有分期旅游——首付出发,现金贷产品——路上花,提供方为南京市开汇互联网科技小额贷款有限公司以及广州市开汇互联网小额贷款有限公司。但这两个产品也屡次受到消费者投诉。

在21CN聚投诉上,有多位用户投诉“途牛首付出发”催收问题,如态度恶劣、违规联系通讯录、上门威胁。例如,11月21日,夏女士投诉称“途牛首付催收 态度恶劣一直骚扰 逾期利息也加了已被 要求客服停止骚扰”。

另外,还有用户投诉首发出发取消订单后,仍旧收取服务费。4月24日,唐发投诉称,定了团后取消,首付300多,用了3800额度,退款2800元,取消订单之后卖保险可以赔付700多。但一周后,退款完成,该客户仍需还款1600多元。

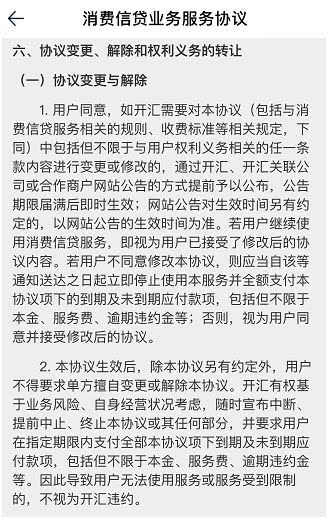

金融观察团发现,用户之所以无法退单,源于途牛首付出发的 “霸王条款”,要求用户不得单方面违约。首付出发“消费信贷业务服务协议”第六条“协议变更、解除和权利义务的转让”的相关条款指出,“本协议生效后,除本协议另有约定外,用户不得要求单方擅自变更或解除本协议。开汇有权基于业务风险、自身经营状况考虑,随时宣布中断、提前中止、终止本协议或其任何部分,并要求用户在指定期限内支付全部本协议项下到期及未到期应付款项,包括但不限于本金、服务费、逾期违约金等。”

不过,即便是出现了“另有约定的外”这条内容,还存在用户称途牛承诺可以退,但仍旧没退的案例。11月6日,褚女士投诉称,“11月5日在途牛app预订了8号-12号的上海寰星酒店豪华双床房一间,付款时发现可以首付出发分期付,于是用首付出发下单成功,但是由于工作原因无法如期前往,故于今天中午12点左右取消订单,但需要今日还款304.92元分期服务费,下单时并没有提示取消订单会产生服务费,而且预订须知明确说明在相应时间内取消或更改预订,途牛不收取任何费用!”

那么,在监管趋严、频遭投诉下,途牛金融的前景几何?对此,肥皂指出,对于途牛这类OTA平台来讲,通过自己的场景或者自己的主营业务获取了大量的流量,开展金融业务顺理成章。不过,OTA很多不具备金融牌照,面临监管风险;二来也不具备相应的专业人员。依靠流量带来的用户,是能带来利润,也会带来监管和业务本身的风险反噬。

在主营业务亏损,金融业务下滑的情况下,途牛的未来将何去何从呢?金融观察团将持续关注。